MobTech|金融科技如何助推金融机构数字化落地?

随着金融行业数字化转型的发展,以大数据、云计算、人工智能及区块链等为代表的新兴技术与金融业的深度融合,正推动着金融行业步入转型发展的快车道。在全新的行业背景下,金融科技(FinTech)的发展也呈现出了新的趋势。

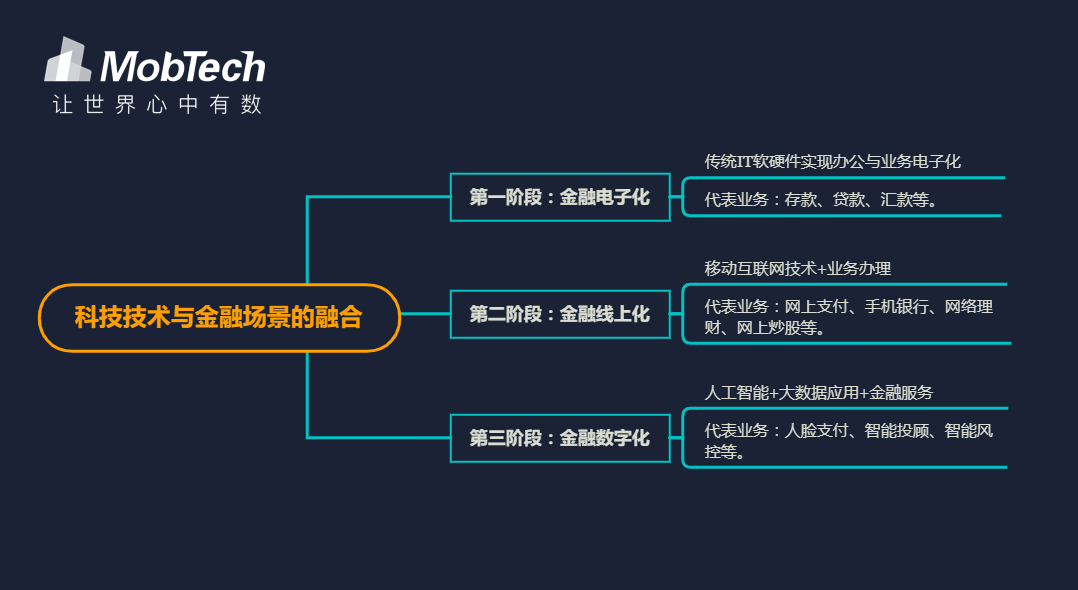

什么是金融科技?金融稳定理事会(FSB)给出的定义正逐步成为业内的共识:金融科技是指通过技术手段推动金融创新,形成对金融市场、机构及金融服务产生重大影响的业务模式、技术应用以及流程和产品。目前,金融科技发展已步入第三阶段——金融数字化,如图所示:

然而,很多金融机构还没有跟上技术发展的步伐。在市场逐渐饱和、业务需求不断升级、竞争压力日趋加大的情况下,他们开始意识到“数据驱动”的重要性。近期,某金融机构为实现数字化转型,提升业务效率,与全球领先的数据智能科技平台MobTech达成合作。MobTech助力该机构打通数据孤岛、完善平台风控系统,提升了其布局未来市场的核心竞争力。(备注:因涉及合作方商业机密,企业名称将不做公布。)

01

打通数据孤岛 助力金融机构用户特征建模

通常企业自有DMP平台所包含的用户数据维度,仅限于销售数据、客户服务数据及注册信息等等,所呈现的用户画像单一、不完整,体系外的用户行为、用户习惯等无法获知,因此不适用于用户分层运营、精准投放、信用评估等多场景及合理应用。

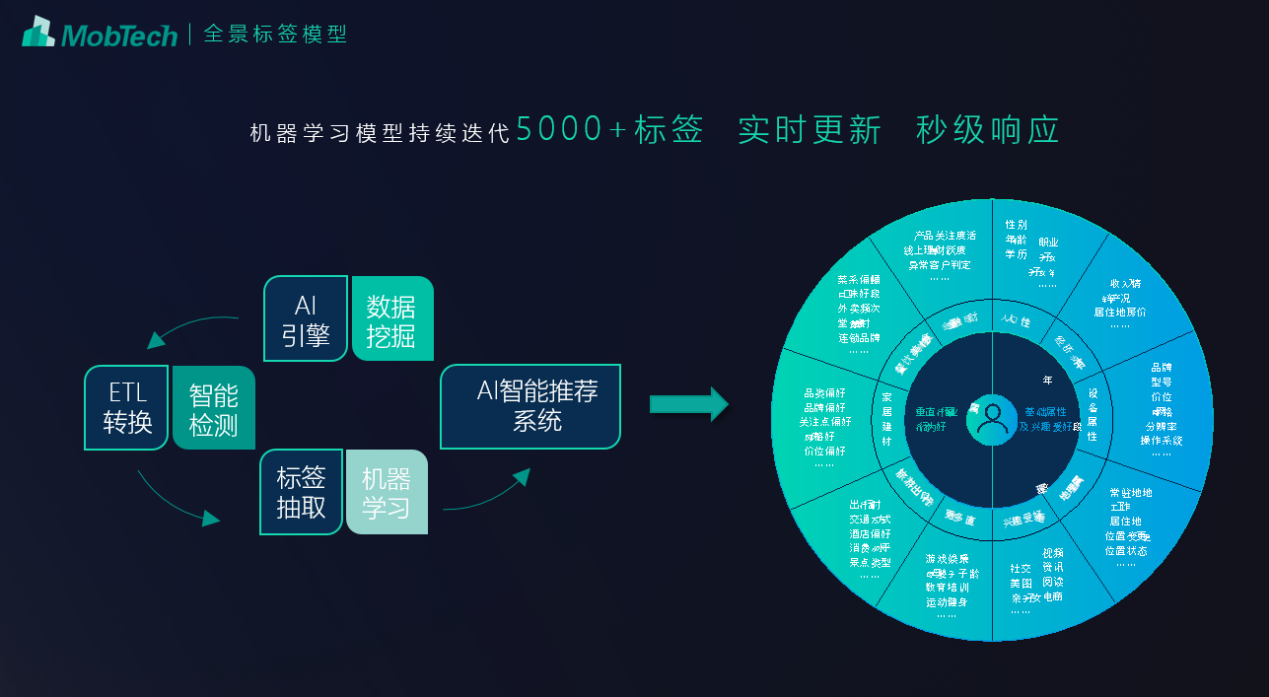

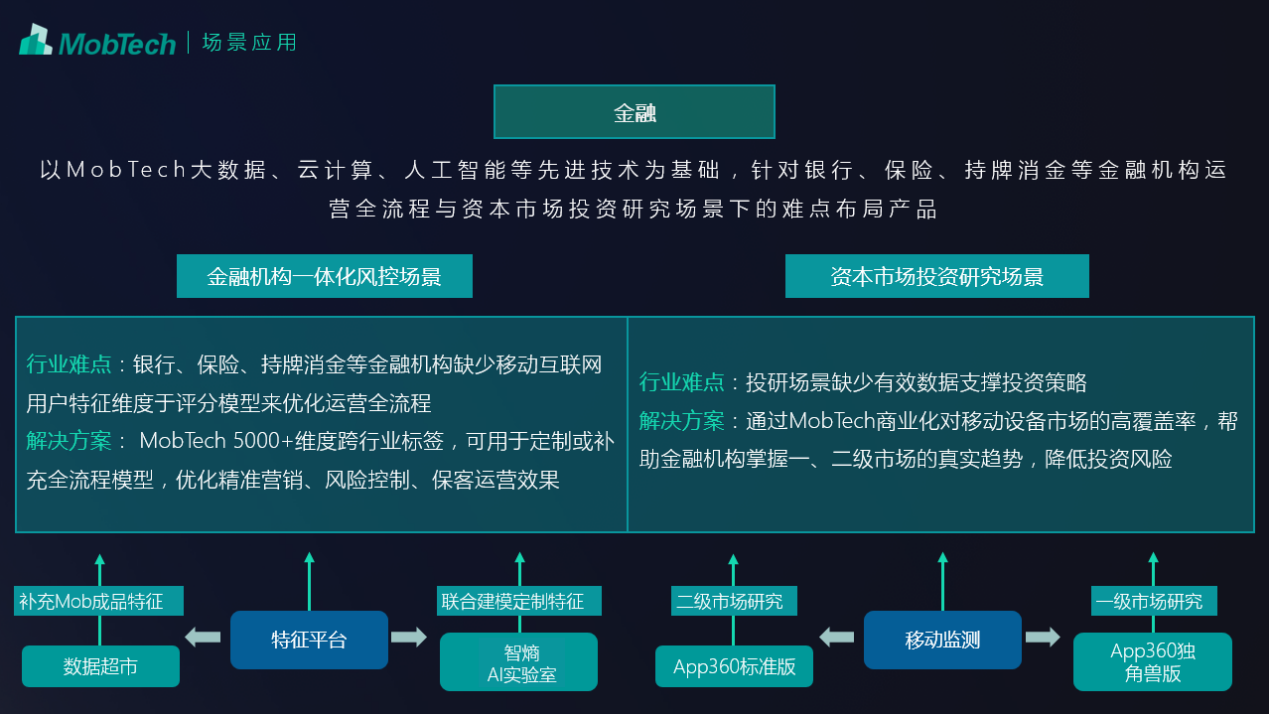

合作中,为弥补该金融机构数据库标签维度单一且广度不够等问题,MobTech依托自有庞大数据源,通过旗下智熵AI实验室服务帮助金融机构从MobTech 5000+标签中智能筛选出最符合业务场景的特征,为企业提供全面的分析视角和全维度数据,助力金融机构打通“数据孤岛”,形成千人千面的用户画像,赋能自有数据更高价值。

02

科技金融风控模型场景 降低企业风险

MobTech提供定制联合建模服务,有效解决金融机构缺乏行业数据、硬件设施、分析团队、技术能力等痛点,且接入方式便捷。

接入流程✨

|

1 |

上传场景化数据,筛选优质特征,MobTech支持海量数据,一键多模型智能筛选; |

|

2 |

导入建模环境,定制模型,支持PYTHON,R,SQL等语言建模; |

|

3 |

模型完成,快速工程化,接口便捷发布。 |

在合作案例中,为保障多头借贷特征下的风控运营,该金融机构基于十年线上信贷业务经验及前沿的大数据风控技术,借助MobTech的全景数据,联合建模对贷前进行逾期预测,贷中进行预警分析,帮助企业降低借贷风险。

MobTech作为业内知名的金融智能风控服务商,平台已形成了一套完善、成熟的风控模型,适用于贷前、贷中、贷后全生命周期建模等多场景,帮助合作方识别风险用户,风险设备,降低企业风险。

03

实时移动应用数据分析 保障投资高回报

对于布局合作方在资本市场的App投资研究诉求。MobTech依托于在移动设备市场高达95%的覆盖率,帮助合作方从宏观到微观了解移动应用市场的全貌,掌握各细分领域头部企业的市场定位及实时状况。

对于挖掘高价值的新锐创新型企业,平台的移动市场监测服务(即App投研解决方案)可针对新锐高价值的企业进行系统化分析,帮助投资者和企业家保持对各赛道的敏锐嗅觉。

金融科技在推动行业数字化加速转型与创新变革中扮演着重要角色。在大数据时代,企业打通内外部数据、结构化与半结构化数据的成本在不断下降,数据维度也在不断扩充。智能时代的金融服务,与数据科学、数据管理、数据处理是紧密结合在一起的。可以预见,未来金融与科技的融合将会越来越紧密,大数据+AI探索将为传统金融机构带来更多的创新点和想象空间,以及更大的竞争优势。

- 2019-06-27 16:14:12

- 2020-03-16 11:46:53

- 2020-03-16 12:03:14

- 2020-03-24 16:46:37

- 2020-04-07 10:24:30

- 2020-04-15 10:32:31

- 2020-04-28 16:04:28

- 2020-08-11 11:34:23

- 2020-09-11 14:30:19

- 2020-09-11 14:33:33